万腾Vatee 2026.02.16每日市场分析报告

摘要:一、 宏观基本面要闻1、 美国政治与财政动态o 美国通胀回落、就业与增长仍有韧性,让“软着陆”前景较疫情以来更可信(1月核心通胀约2.5%、失业率约4.3);但仍不宜过早宣布胜利——美联储偏好的通胀口径仍接近3%,关税传导可能拖慢通胀下行,就业修正也提示劳动力市场偏弱,叠加AI重估与股市回调对消费和招聘的潜在冲击;在鲍威尔5月离任、沃什接棒前后,政策取向将决定软着陆能否稳住。2、 全球市场动态o

一、 宏观基本面要闻

1、 美国政治与财政动态

o 美国通胀回落、就业与增长仍有韧性,让“软着陆”前景较疫情以来更可信(1月核心通胀约2.5%、失业率约4.3);但仍不宜过早宣布胜利——美联储偏好的通胀口径仍接近3%,关税传导可能拖慢通胀下行,就业修正也提示劳动力市场偏弱,叠加AI重估与股市回调对消费和招聘的潜在冲击;在鲍威尔5月离任、沃什接棒前后,政策取向将决定软着陆能否稳住。

2、 全球市场动态

o 马来西亚上季度经济增长大幅超预期,带动多家投行集中上调2026年GDP增速预测:马来亚银行投行、MBSB投行和兴业银行认为增速有望超过政府给出的4%–4.5%区间,联昌国际与华侨银行则把预测上调至区间上沿,肯纳格投行更指出若动能延续,增速存在向5%靠拢的上行空间。

o 日本四季度GDP表现偏弱,凯投宏观指出商业投资仅小幅增长、净出口停滞且公共需求下滑,显示去年11月底通过的大规模补充预算尚未有效拉动公共支出;在经济动能疲软背景下,首相高市早苗除可能推进暂停食品消费税外,也更可能在4月开启的新财年上半年提前制定新的补充预算,以加码财政宽松。

o 市场普遍预计新西兰联储周三将把官方现金利率维持在2.25%不变,关注点转向经济复苏力度以及未来通胀与利率路径:在过去两年大幅降息后,机构认为未来一年经济回暖将是主线,但通胀已出现抬头迹象;新任主席安娜·布雷曼料将释放“如通胀恶化可再度加息”的信号,不过更可能要到2026年末才会成为现实。

o 欧洲央行行长拉加德反对通过征税阻止资本外流。

o 塔吉克斯坦据悉拟推出黄金ATM机服务。

3、 地缘与风险事件

o 美伊第二轮核谈判临近之际,伊朗释放缓和信号,强调达成“互利”的经济安排(如能源与投资等)并表示愿在核问题上作出一定妥协以换取制裁缓解,但仍拒绝“零铀浓缩”;与此同时,美国一边加码对伊制裁与施压,一边强化地区军事态势并为谈判破裂后的升级情景做准备,使得本轮磋商在“外交窗口”与“对抗风险”并存的高压氛围中展开。

二、 行情回顾与分析

1、 黄金(XAUUSD)

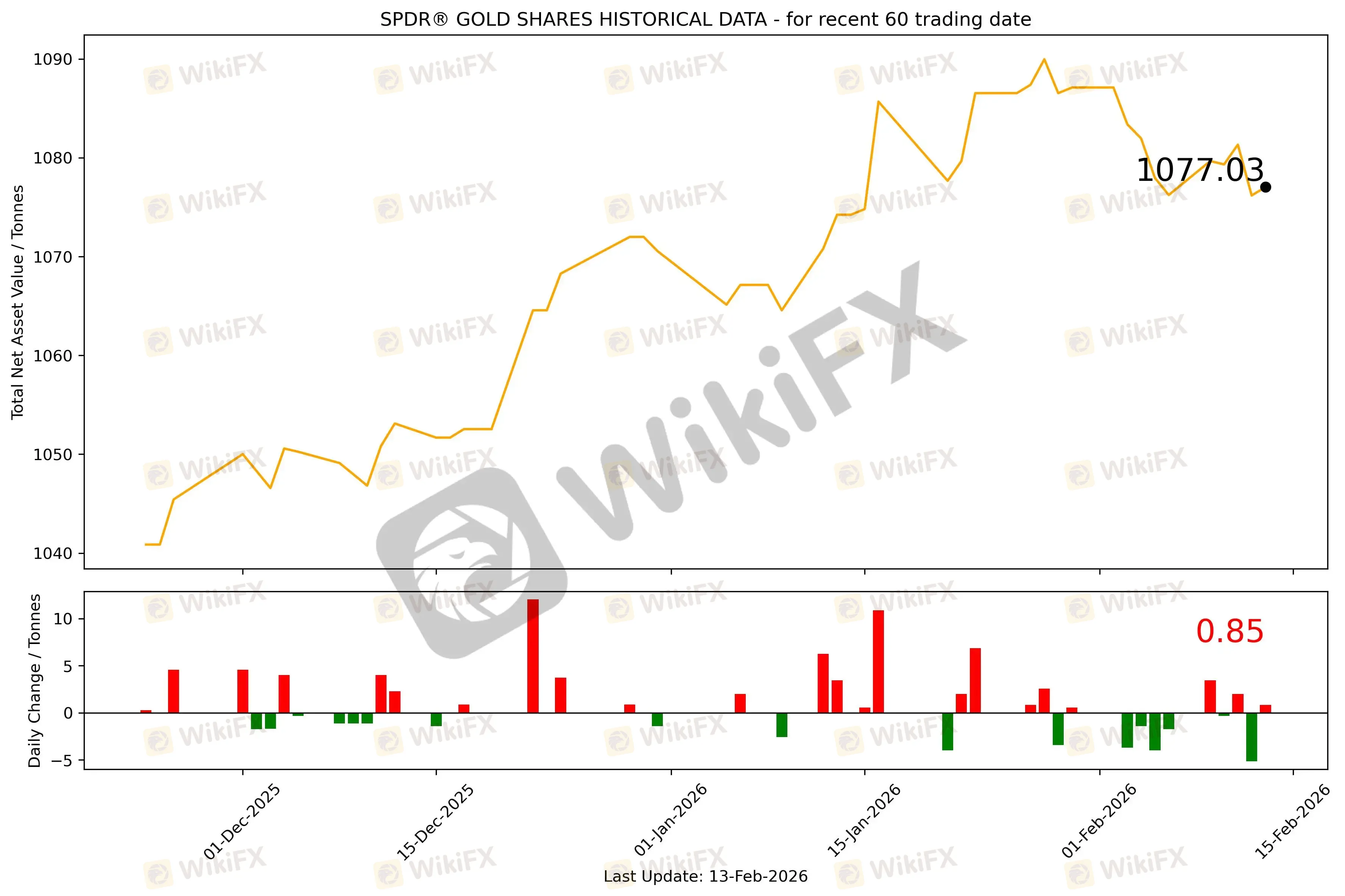

截至2026年2月13日,全球最大的黄金ETF SPDR Gold Trust持仓量为1077.03吨,较上一个交易日增加0.85吨。2026年2月13日现货黄金跳空低开于4923.07美元/盎司后迅速拉升,在4990美元一线受阻,回落至4943美元区间震荡。美盘盘前向上突破5000美元关口,盘中最高向上触及5046.261美元/盎司,最终收于5042.2美元/盎司,涨121.091美元或2.46%。

基本面消息,美国1月CPI同比回落至2.4%(低于预期2.5%),核心CPI同比2.5%虽仍偏黏但继续降温,令市场重新押注年中前后美联储启动降息;同时美债收益率下行(10年期一度到4.05%、2年期约3.41)与美元指数偏弱(约96.85)共同抬升无息资产黄金的相对吸引力。供需端方面,亚洲实物需求结构分化——中国节前需求仍强、印度转为贴水;机构如澳新银行上调二季度金价展望,强调黄金“保险资产”属性在高不确定环境下的配置价值。

受此影响,金价上周五显著反弹并重新站上5000美元关口,盘中拉升逾百美元,周线也录得上涨;但进入周一亚市后,涨后获利了结与仓位调整带来回吐,价格在5010–5025一线震荡,表现为“宏观利多托底、短线多头降速”的典型修复走势。利率市场定价随之更偏鸽,市场对年内降息幅度与首次降息窗口(6–7月)预期升温,但仍在等待更关键的数据去验证。

市场情绪方面,整体从此前“强就业压制降息”的紧张情绪,切换为“通胀回落重燃宽松想象”的偏多基调,不过情绪并不极端——一方面,地缘不确定(美伊谈判前景与地区军事部署)为避险买盘提供底部支撑;另一方面,宏观数据仍偏稳健、通胀回落是否可持续仍待确认,使资金更倾向于在关键整数位附近高抛低吸、降低追涨意愿。本周市场焦点也前移至FOMC会议纪要、美联储官员讲话以及核心PCE等,等待“是否足以锁定降息路径”的进一步信号。

技术分析上,5000美元整数关口已成为短线多空分水岭,前一轮回踩在4950附近出现逢低承接,显示下方买盘仍在;均线结构上,价格仍运行于20日EMA(约4926)上方且RSI位于50上方,偏多格局未破,但上方若不能有效突破5100,则更可能维持高位箱体震荡修复。关键阻力依次关注5050/5100与5200,若放量上破则有望再度指向前高区域;下方支撑依次看5000、4950、4926/4900,进一步则关注4800与50日EMA(约4692)一线的中期防守位。

今日无重点数据关注。

今日无重要事件关注。

当日目标区间:关键阻力依次关注5050/5100与5200,若放量上破则有望再度指向前高区域。

2、 原油(XTIUSD)

原油市场近期主要受“供给端可能转松”的预期主导:有消息称OPEC+倾向于从4月起逐步恢复增产,令盘中油价一度跳水,WTI最低触及约62.16美元/桶后收复大部分跌幅,最终小幅收跌至62.67美元/桶,布伦特亦小幅回落至67.20美元/桶;不过,美国1月通胀低于预期改善风险偏好、并强化利率下行与需求韧性的想象,使得上周五油价仍录得小幅反弹(布伦特约67.75、WTI约62.89),但两大基准周线仍为下跌。后续短期方向将更多取决于3月1日OPEC+会议对产量节奏的定调,在结果落地前油价大概率维持震荡整理;同时,美国钻井平台数减少、以及俄乌相关谈判进展等变量,也会阶段性影响市场对供应与风险溢价的定价。

当日目标区间:62.8以下做多,带好止损。

3、 EURUSD

重点数据关注:欧元区12月工业产出月率。

当日内超短线(当日内)支撑位在1.1845附近。转折点在1.1845。

交易策略: 在 1.1845 之上,看涨,目标价位为 1.1885 ,然后为 1.1900 。

备选策略: 在 1.1845 下,看空,目标价位定在 1.1830 ,然后为 1.1815。

技术点评: 即使我们不能排除持续调整的可能性,其时间长度上,应该是有限的。

4、 GBPUSD

今日无重点数据关注。

当日内在1.3610之上,看涨,转折点在1.3610。

交易策略: 在 1.3610 之上,看涨,目标价位为 1.3670 ,然后为 1.3690。

备选策略: 在 1.3610 下,看空,目标价位定在 1.3590 ,然后为 1.3570。

技术点评: RSI技术指标在50%中性区域之上。

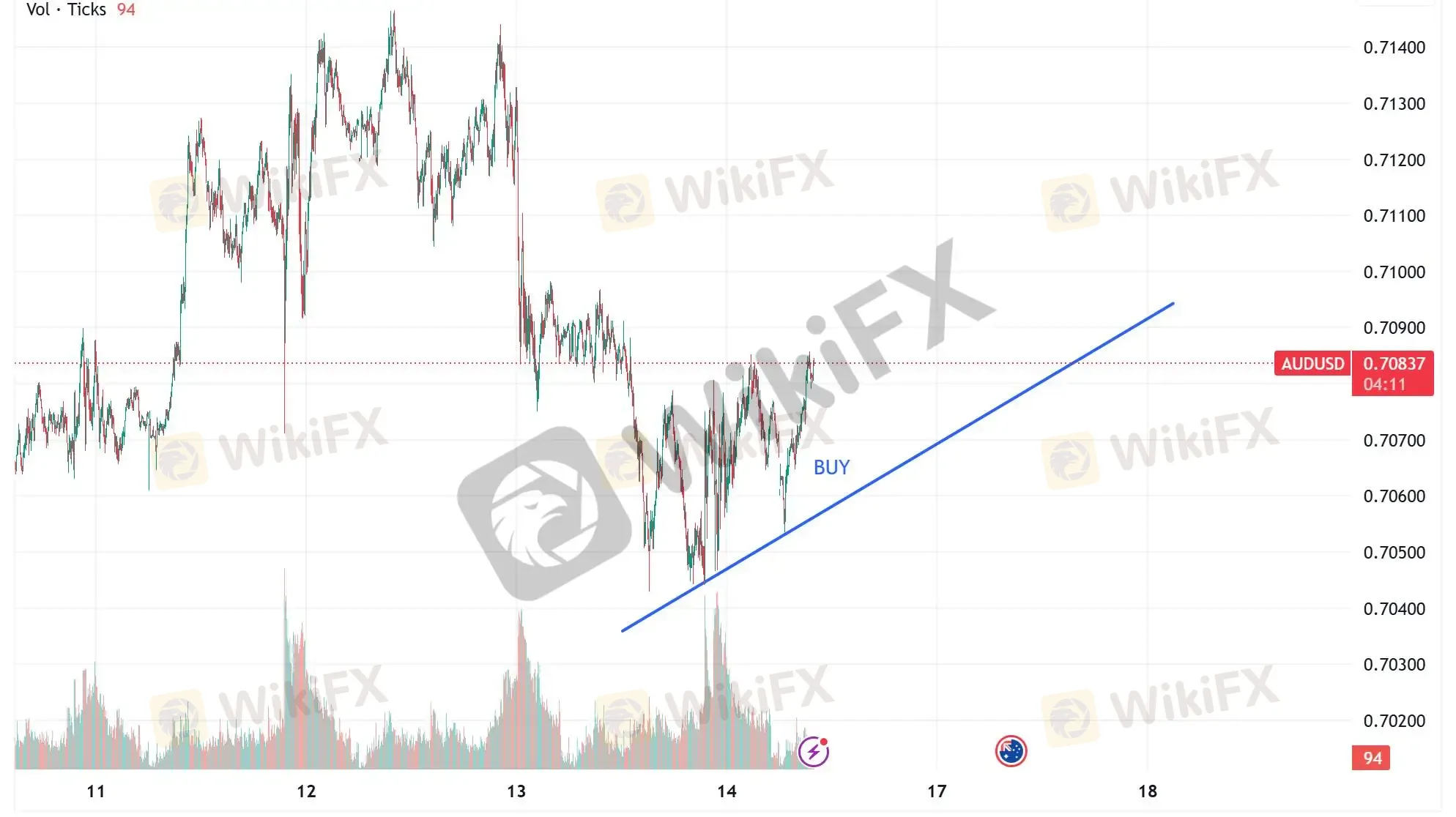

5、 AUDUSD

今日无重点数据关注。

当日策略:逢低做多,带好止损。

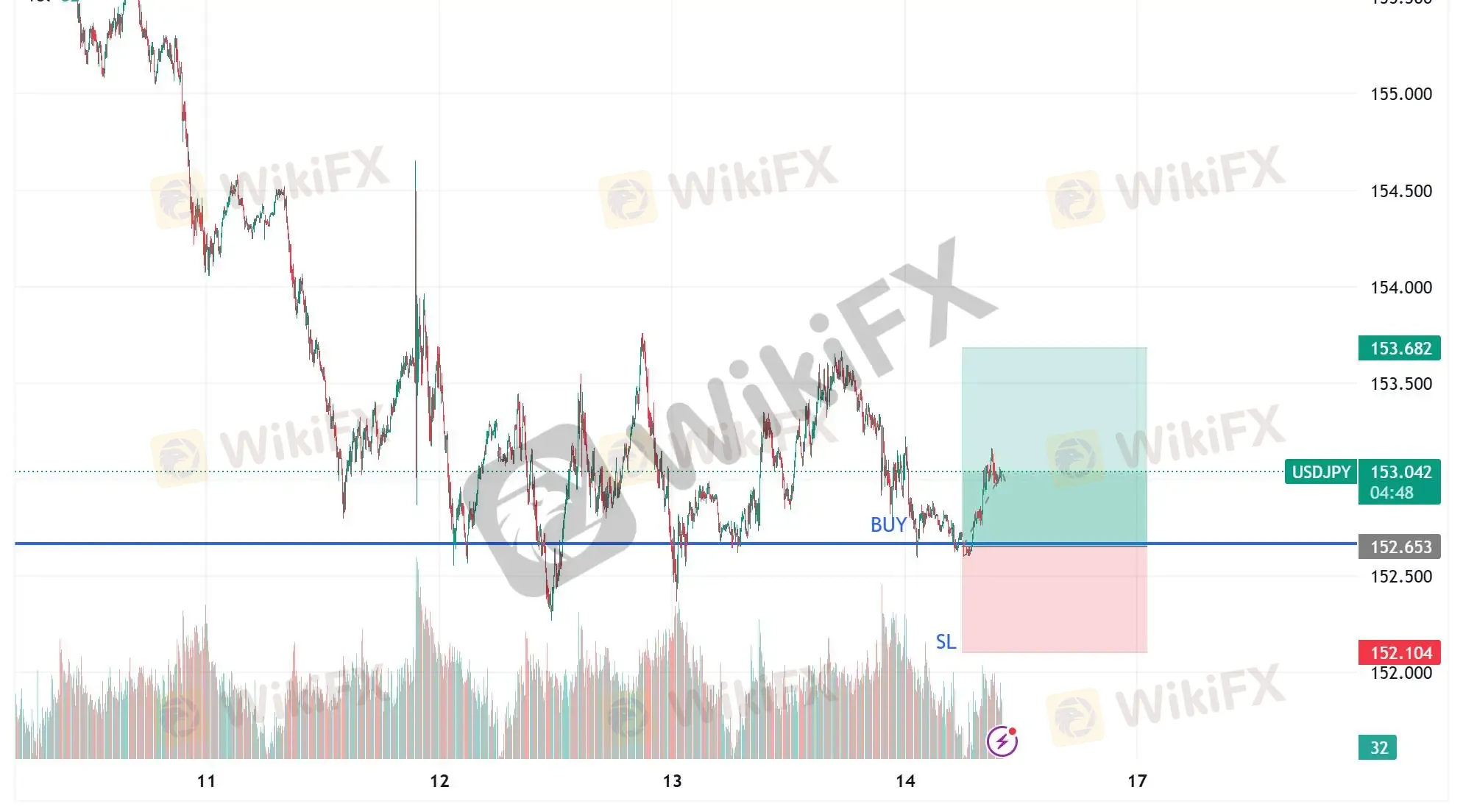

6、 USDJPY

日本公布的2025年四季度GDP明显低于预期(同比仅0.2%、环比0.1%),主要拖累来自资本支出仅小增0.2%、外需(出口相关)几乎零增长、消费也偏弱,反映在美国关税压力与对华摩擦背景下日本增长动能不足;这类“增长走弱+出口受压”的组合通常会削弱市场对日央行继续加息的信心、偏向利空日元,从而对USDJPY构成上行支撑。但同时GDP物价指数升至3.4%高于预期,提示通胀压力仍在,叠加首相高市早苗可能推动更多财政刺激,使得市场对“日央行还能加多少、何时加”的预期更分化,短线更容易表现为USDJPY偏强、但对数据与政策表态高度敏感的震荡格局。

今日无重点数据关注。

当日策略:继续152.6以下做多,带好止损。

三、 总结和展望

美国通胀降温令年中降息预期再度升温,“软着陆”叙事更可信,但关税传导、就业修正以及AI与股市波动对消费和招聘的潜在冲击,意味着现在仍不宜过早宣布胜利。全球方面,马来西亚增长超预期带动投行上修2026展望;日本四季度偏弱强化财政加码讨论;新西兰联储大概率按兵不动但会强调通胀抬头的上行风险。地缘层面,美伊第二轮谈判临近下外交与军事威慑并行,风险溢价短期难彻底消退。

市场上,黄金在降息预期回升与利率回落背景下偏强震荡,但情绪更偏“托底修复”而非单边追涨,后续关注FOMC纪要、官员讲话与核心PCE对政策路径的验证;原油受OPEC+可能恢复增产预期压制,短期更像区间整理,方向关键看3月初会议定调。汇率端,欧系货币维持震荡偏强思路;日元受日本增长走弱拖累,USDJPY更易偏强但对政策与财政信号敏感,操作上以关键位下方回撤承接、严格止损为主。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

Source:spdrgoldshares.com、tradingview.com、jin10.com、investing.com、bloomberg.com、reuters.com

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

汇率计算